Nieuws

Net zoals in eerdere crises zien wij ook nu weer ondernemers die in gesprek raken over de overname van een klant, leverancier of collega die zich in zwaar weer bevindt of dat nog vóór wil zijn. En soms is een dergelijke overname juist (ook) cruciaal voor de kopende partij om uit de problemen te blijven.

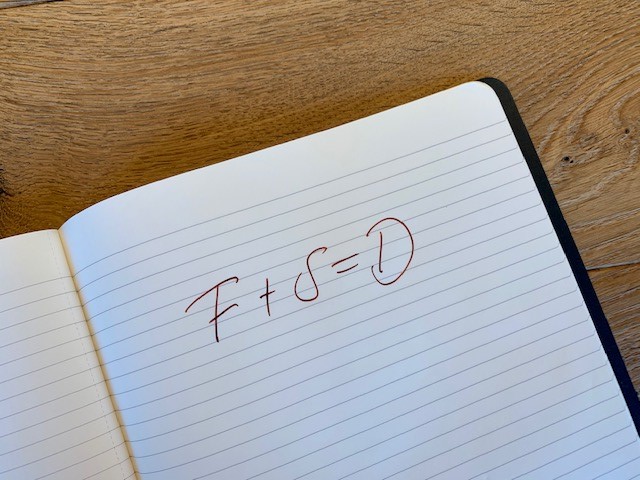

Het zijn dan niet altijd de echte ‘distressed deals’ die vaak een combinatie zijn van een zeer lage koopsom en ‘garantie tot de deur’. Er blijft ook ruimte voor ‘gewone’ transacties. Maar dan zijn Financierbaarheid en Snelheid vaak twee belangrijke factoren om tot een Deal te komen.

Wij zien in onze overnamepraktijk dat partijen en hun (corporate finance) adviseurs een weg vinden om financieringshobbels te nemen. Als de bank niet, of niet snel genoeg, bereid kan worden gevonden om een deel van de koopsom te financieren, dan kunnen partijen dat gat gezamenlijk dichten. Het bij overname te betalen bedrag kan worden verlaagd door een deel van de koopsom door middel van een ‘earn-out’ voorwaardelijk te maken van toekomstige resultaten. Of wellicht zelfs afhankelijk zijn van de opbrengst van een toekomstige doorverkoop (‘exit’) van de gekochte onderneming. Ook kan de verkoper een deel van de koopsom omzetten in een lening (een ‘vendor loan’) aan de koper. En wellicht gaat de samenwerking zelfs zo ver dat de verkoper deels mee kan participeren in koper.

Dan blijft de benodigde snelheid over. Nu is haastige spoed natuurlijk zelden goed. Maar wat als er geen tijd is voor een regulier transactieproces van enkele maanden?

De pijn zit dan naar ons idee niet zozeer in het uitonderhandelen van de transactiedocumentatie. Als beide partijen ervaren juridisch adviseurs hebben die zich constructief opstellen, of als partijen durven te volstaan met één gezamenlijke adviseur, dan kan een overnamecontract een kwestie van dagen zijn.

Is de due diligence dan de grootste bottleneck? Ook dat valt op te lossen. Partijen kunnen kiezen voor een beperkte due diligence of daar zelfs volledig van af zien. Zo lang partijen de risico’s daarvan maar goed onder ogen zien, en deze vervolgens ook contractueel goed verdelen, hoort u ons niet zeggen dat een due diligence altijd noodzakelijk is.

En zelfs een eventuele ACM melding hoeft geen probleem te zijn. Als die melding goed wordt voorbereid kan de ACM snel beslissen. En onder omstandigheden biedt een spoedmelding uitkomst. In dat geval hoeft de beslistermijn van 4 weken niet te worden afgewacht en kan de transactie dus snel plaatsvinden. Ook daar hebben wij ruime ervaring mee.

Kortom: waar een wil is, is een weg. En TREBLE is daarbij graag uw routeplanner!